Почему нефтегазовый сектор по-прежнему интересен инвесторам в 2025 году

На фоне глобального тренда на декарбонизацию и постепенный переход к возобновляемым источникам энергии, может показаться, что инвестировать в нефть и газ — шаг в прошлое. Однако реальность сложнее. Несмотря на «зелёный поворот», нефтегазовая отрасль в 2025 году продолжает играть важную роль в мировой экономике. Более того, акции компаний этого сектора сохраняют инвестиционную привлекательность и в ближайшие годы могут принести стабильный доход при разумном подходе.

Исторический контекст: как мы пришли к нынешней ситуации

За последние два десятилетия нефтегазовый сектор пережил несколько кардинальных изменений. Вспомним ключевые вехи:

1. 2008 год — мировой финансовый кризис обрушил цены на нефть, но уже к 2011 году котировки Brent восстановились выше $100 за баррель.

2. 2014–2016 годы — сланцевая революция в США привела к перенасыщению рынка и падению цен до $30–40.

3. 2020 год — пандемия COVID-19 и ценовая война между Саудовской Аравией и Россией обрушили котировки до отрицательных значений на краткий период.

4. 2022–2024 годы — геополитическая нестабильность и рост спроса после пандемии снова подняли цены выше $80 за баррель, а компании из сектора стали показывать рекордную прибыль.

Сегодня, в 2025 году, мы видим, что спрос на нефть остаётся устойчивым из-за развивающихся экономик, где переход на ВИЭ занимает больше времени. Параллельно, крупные нефтегазовые компании диверсифицируют бизнес, включая в портфель водород, углеродный захват и альтернативную энергетику.

На что обратить внимание: практические советы для инвестора

Инвестируя в нефтегазовые акции, важно смотреть не только на текущие котировки или дивиденды. Реальная картина складывается из множества факторов. Вот ключевые аспекты, которые стоит учитывать:

- Структура бизнеса: компании с интегрированной моделью — от добычи до переработки и сбыта — более устойчивы к колебаниям цен.

- Геополитические риски: деятельность в нестабильных регионах может обернуться резкими просадками.

- Экологическая повестка: устойчивость к «зелёному давлению» важна. Компании, которые инвестируют в ESG-направления, выглядят перспективнее в долгосроке.

- Долговая нагрузка: избыточные заимствования при низких ценах на нефть могут привести к банкротствам, как это было с рядом компаний в 2016 году.

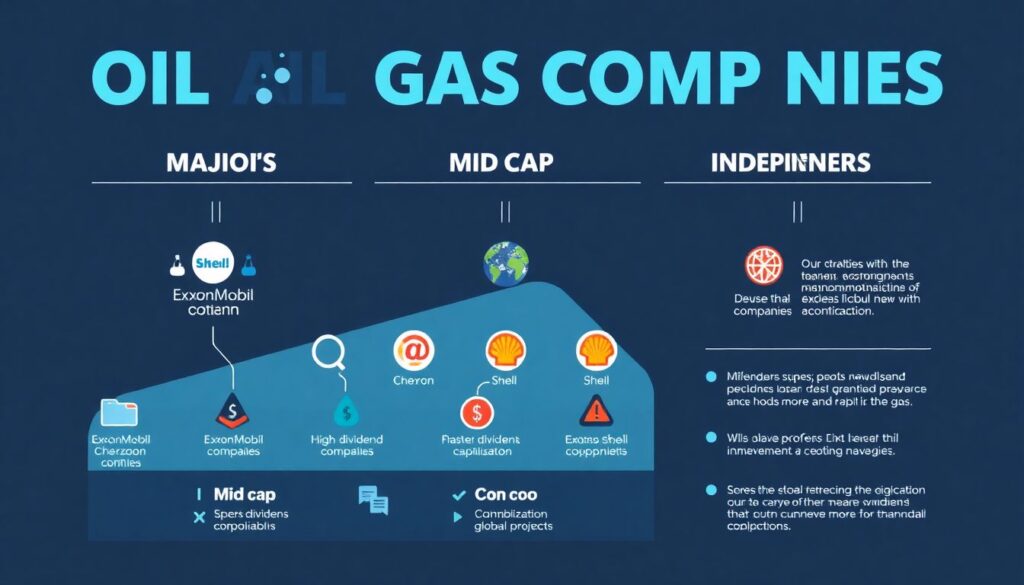

Кого рассматривать в 2025 году

Рынок акций нефтегазовых компаний делится на три уровня: мейджоры, средний сегмент и независимые. Каждый из них имеет свои плюсы и минусы.

- Мейджоры (например, ExxonMobil, Chevron, Shell): высокий дивидендный потенциал, стабильная капитализация, участие в глобальных проектах. Но рост ограничен масштабом.

- Средний бизнес (например, европейские или канадские производители): более высокая волатильность, но и потенциально больший рост на фоне удачных разработок.

- Независимые компании: высокие риски, но и возможность кратного роста. Подходят лишь опытным и готовым к потерям инвесторам.

Ошибки, которых стоит избегать

Погоня за доходностью может обернуться существенными потерями, если не учитывать специфики сектора. Вот типичные ошибки начинающих:

- Игнорирование валютных рисков, особенно при покупке иностранных бумаг.

- Переоценка роли дивидендов — высокие выплаты не всегда признак здоровья бизнеса.

- Отсутствие диверсификации — ставить всё на одну нефтяную компанию рискованно в принципе.

- Невнимание к регуляторным ограничениям — налоговые и экологические барьеры усиливаются год от года.

Текущие тренды и что ждать в будущем

К 2025 году сформировались следующие устойчивые тренды в нефтегазовом секторе:

- Рост интереса к проектам по улавливанию углерода и производству «зелёного» водорода.

- Акцент на снижение издержек при одновременном увеличении маржи на переработке.

- Развитие LNG-проектов, особенно в Азии и Восточной Европе.

- Слияния и поглощения в попытке укрупнения и оптимизации активов.

В ближайшие 5–7 лет стоит ожидать, что крупнейшие игроки будут всё активнее адаптироваться к новой энергетической реальности, не отказываясь при этом от традиционного нефтегазового ядра. Для инвестора это означает, что грамотный отбор бумаг и долгосрочный горизонт могут принести не только доход, но и стабильность даже в условиях турбулентного рынка.

Вывод: нефтегаз — не вчерашний день, а трансформирующееся настоящее

Вопреки расхожему мнению, что отрасль уходит в прошлое, нефтегаз в 2025 году остаётся одной из самых доходных и устойчивых сфер для вложений. Главное — подходить к инвестициям с холодной головой, без иллюзий и с пониманием, что именно вы покупаете. Это не хайп, а фундамент. И если вы ищете не быструю спекуляцию, а стратегическую позицию с защитой от инфляции и потенциалом роста — сектор нефти и газа заслуживает места в вашем инвестиционном портфеле.